Livelli di Prezzo (Trigger Levels)

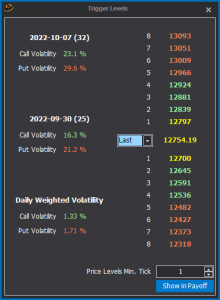

I Livelli di Prezzo o Trigger Levels, sono dei livelli di prezzo atteso calcolati sulla volatilità implicita delle opzioni Call e Opzioni Put con delta 25 aventi scadenza 30 gg. rolling.

Dai valori delle volatilità Call e Put ponderati a 30 giorni, si determinano le volatilità giornaliere che moltiplicate per il prezzo in real time del sottostante oppure il suo Volume Weighted Average Price (VWAP), danno come risultato l’escursione giornaliera attesa Up e Down rispettivamente.

L’escursione Up e Down appena calcolata, cioè il movimento atteso del sottostante, corrisponde al livello 4 della finestra Trigger Levels. Dato che generalmente è piuttosto estesa, la dividiamo con 3 livelli di prezzo intermedi equidistanti.

Inoltre, sia l’escursione Up che quella Down, vengono raddoppiate e su queste vengono calcolati ulteriori 3 livelli intermedi equidistanti.

In totale quindi sono presenti 16 livelli di prezzo, 8 Up e 8 Down, che includono un range di prezzo compreso tra Prezzo Attuale -2 volte l’escursione Down e Prezzo Attuale +2 volte l’escursione Up.

Avere dei livelli di prezzo calcolati sulla volatilità delle opzioni può fornire diversi spunti di utilizzo, il metodo più utilizzato è valutarli come supporti o resistenze ed agire di conseguenza.

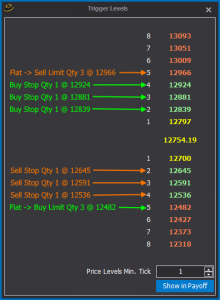

A puro titolo di esempio: lavorando direttamente sul sottostante, si possono posizionare degli ordini STOP sui livelli intermedi e quindi aumentare la size dei contratti ad ogni livello seguendo il trend e posizionare degli ordini sempre STOP sui livelli opposti per aprire posizioni nell’altra direzione. Con questo sistema abbinato ad un buon money management si ottiene un trading system trend follow.

Sempre a titolo di esempio, altro sistema di utilizzo, questa volta contrarian e con le opzioni, può prevedere l’apertura di posizioni sintetiche Short se il sottostante sale e Long se il sottostante scende, a partire dal livello 2, raddoppiando la dimensione ad ogni livello sino al livello 4. A partire dal livello 5 si dovrà entrare invece in copertura usando i Future nella direzione opposta rispetto al sintetico, con quantità 2 per i livelli 5, 6 e 7, e quantità 1 per il livello 8.

Oppure altri sistemi più cautelativi, magari utilizzando dei Vertical Spread ad ogni livello di intervento, coprirli con l’equivalente quantità di future, oppure ancora con altre idee che svilupperete nell’apprendimento del sistema, dato che abbiamo un calcolo che ci restituisce il movimento atteso del sottostante in quella giornata con una probabilità di 1 deviazione standard.