OverSpread e non solo Spread

Come nasce l’OverSpread

Erano gli anni ’90 ed io mi affacciavo al mondo del trading, un mondo fortemente diverso da quello attuale nelle tecnologie soprattutto, che ancora non davano l’opportunità a traders indipendenti di poter negoziare direttamente con un semplice click. La telefonata al broker che negoziava l’ordine era d’obbligo e tra la richiesta e l’eseguito potevano trascorrere anche diverse ore.

Questa era la norma.

Il mondo era senza internet e le informazioni che si avevano e gli scambi di opinione avevano delle grandi limitazioni e spesso si esploravano, come novità, dei metodi che già erano stati perseguiti.

Premetto che all’epoca, tra le varie tipologie di trading, si eseguivano trading di Spread ovvero l’acquisto di un titolo e la vendita contemporanea di un secondo titolo con lo scopo di guadagnare dalla diversità di comportamento dei due rendimenti. Ad esempio comperare Fiat e vendere BMW significa avere due titoli di uno stesso settore e pensare di guadagnare dalle performance di Fiat e dalla depressione di BMW.

Erano spiegate e si utilizzavano due tecniche ideate da due illustri trader, Jones e Ross.

La prima tecnica introdotta nel 1949 dal giornalista W. Jones, un gestore di fondi alternativi era di tipo Long/Short, ovvero attuava lo spread trading acquistando un titolo e contemporaneamente vendendone un altro. La scelta dei titoli era solitamente quella di dare la precedenza a quelli di uno stesso settore, perché in genere tendono a muoversi nella stessa direzione e tra quelli, comperare il più forte (quello che fa meglio degli altri o sovraperforma, come si dice in gergo) e vendere contemporaneamente il più debole (quello che sottoperforma), dosando opportunamente le quantità. Questa tecnica è diventata la strategia per eccellenza dei gestori di fondi hedge, ovvero di coloro che non vogliono essere unidirezionali e coprono parte del rischio opponendo il sottostante venduto a quello comperato.

L’altra tecnica, resa popolare dal grande trader Joe Ross, era una diversificazione sostanziale della precedente perchè pur applicando il sistema di opporre un sottostante ad un altro, Ross sceglieva le coppie tra le commodities; aveva infatti intuito che anche la stessa tipologia di prodotto veniva influenzata dalla stagionalità e che pertanto i contratti future su scadenze diverse avevano prezzi diversi perchè diverse erano le aspettative, ad esempio, di semina o di raccolto da un mese all’altro.

Io le attuavo entrambe pur con le limitazioni di allora dovute alla difficoltà di diversificare e di “trovare” i prezzi per i future meno comuni.

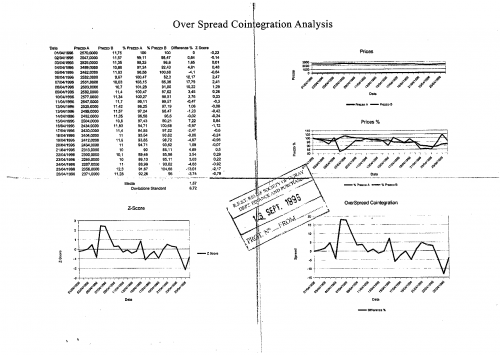

In quegli anni, la dimostrazione di un fenomeno di cointegrazione tra serie storiche di dati, da parte di due geniali studiosi dell’epoca, Granger ed Engle, anni dopo insigniti del premio Nobel, aveva attirato la mia attenzione e, con le premesse datemi dalle conoscenze delle tecniche sopra citate e integrando la geniale intuizione dei due Nobel, io che ero consulente finanziario di una delle maggiori organizzazioni umanitarie, la REST di Toronto, ho presentato e poi attuato proprio presso di loro il mio progetto innovativo che avevo battezzato OverSpread e che ora, quasi un ventennio dopo, voglio rilanciare per rimarcare la leadersbhip di PlayOptions nella formazione in Italia.

Ho sempre tenuto tutti i miei scritti e i miei progetti, alcuni si sono trasformati in revetti mentre altri sono rimasti semplici appunti che comunque, riletti anni dopo, possono essere, e sono stati, fonti di altre idee.

Qui sopra c’è una parte del progetto che menzionavo precedentemente e che mi rimanda indietro di quasi un ventennio, fa sorridere la tecnologia di allora …ma tant’è e guardiamo avanti, ora c’è beeTrader!

Per illustrarvi il mio OverSpread, ho dovuto ridurre al minimo le difficoltà di apprendimento e a questo scopo, ho realizzato beeTrader, un software dedicato, che sarà il vostro fido aiutante matematico, facendo, lui i conti e voi semplicemente i click!

Glossario:

Long: comperare un titolo

Short: vendere un titolo

Sintetico: creato con strumenti differenti, es. titolo long = +Call – Put

Come avete intuito si tratta sempre di creare una posizione di arbitraggio composta da due titoli, veri o sintetici, di cui uno Long e l’altro Short ma con un differente metodo di abbinamento, di scelta per individuare la coppia di sottostanti che hanno maggiori possibilità di realizzare il trend futuro nella direzione che desideriamo.

Sino ad ora si è prevalentemente pensato alla correlazione tra due strumenti, cioè la relazione tra due serie di rendimenti, tale per cui a ciascun valore della prima serie corrisponda con una certa regolarità un valore della seconda.

Ora si tratta di ragionare in una maniera differente e cercare invece due serie di rendimenti che si muovano in un modo simile nel lungo periodo, tanto che sembrano possedere lo stesso trend.

Se non ci si sofferma sembrerebbero due cose analoghe e invece sono decisamente differenti tanto da affermare, e in seguito lo dimostrerò, che due serie storiche fortemente correlate sono assolutamente da scartare.

Non è un errore di scrittura, è proprio ciò che dovremmo fare.

Capisco che per il lettore possa essere difficile scardinare i concetti comunemente letti o comunemente usati, vi dico però che è successa la medesima cosa quando, primo in Italia, ho spiegato che le opzioni si dovevano trattare con strategie prevalentemente vendute e non comperate.

Ad oggi però, tantissimi trader colleghi, illustrano nei loro corsi proprio le mie tecniche.

Analogo scetticismo quando ho introdotto il metodo di lettura degli Open Interest e degli Smile di volatilità: ho lottato contro l’abitudine, contro chi non voleva capire che insegnava un metodo sbagliato, che era cambiato perchè erano cambiate le regole.

Alla fine il mio metodo che è stato pubblicato come metodo Cagalli, ed è universalmente riconosciuto e adottato dai traders con grande entusiasmo, tanto che si dimenticano spesso, di menzionarmi come colui che l’ha introdotto e dimostrato. Quindi non abbiate timore dell’innovazione e leggete scevri da ogni preconcetto.

E’ certamente una innovazione, addirittura una rivoluzione ma, solo per quanto concerne l’utilizzo nel trading.