Options Strategy – Dividendi & Put-Call Parity

Video Tutorial

beeTrader – Dividendi & Put-Call Parity

Premessa: è indispensabile conoscere il prezzo esatto del sottostante a cui fanno riferimento le opzioni e quindi la loro moneyness (posizione rispetto al prezzo del sottostante). Nei casi in cui vi siano alterazioni future del prezzo del sottostante è necessario considerare questa variazione perchè la moneyness delle opzioni sulle scadenze successive sarà diversa da quella attuale. Lo stacco dei dividendi abbassa il valore dello strumento finanziario, indice o azione, che li ha staccati.

In un mercato a contrattazione continua dove non ci devono essere arbitraggi, il possessore di una opzione Call e il possessore di una opzione Put non debbono trarre vantaggi/svantaggi dallo stacco dei dividendi.

I dividendi hanno un impatto sulla volatilità delle opzioni, sia sulle call che sulle put, influenzando il loro valore e le aspettative di mercato.

Opzioni Call

Prima del dividendo

Le opzioni call tendono ad avere premi più alti a causa dell’anticipazione del dividendo, poiché gli acquirenti sperano di beneficiare dell’aumento del prezzo dell’azione una volta che il dividendo sarà stato pagato (chiusura gap).

Dopo il dividendo

Il prezzo dell’azione scende dell’importo del dividendo, il che può ridurre il valore della call, poiché il potenziale rialzo del prezzo è minore.

Opzioni Put

Prima del dividendo

Le opzioni put potrebbero vedere una diminuzione del valore, poiché il mercato potrebbe aspettarsi che il prezzo dell’azione aumenti in seguito al pagamento del dividendo (chiusura gap).

Dopo il dividendo

Il calo del prezzo dell’azione, dovuto al pagamento del dividendo, può rendere le opzioni put più attraenti, aumentando il loro valore.

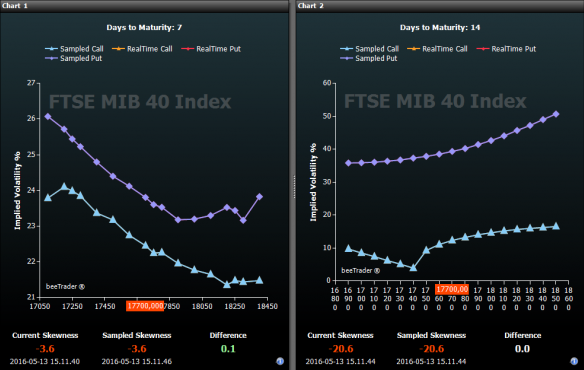

Nell’immagine è possibile vedere l’impatto che hanno i dividendi sulle volatilità: nel chart 1 è rappresentata la curva di volatilità delle opzioni con scadenza la settimana prima dello stacco dei dividendi, mentre nel chart 2 è rappresentata la curva di volatilità delle opzioni con scadenza la settimana dopo lo stacco dei dividendi.

Nel Chart 2 si nota quindi una volatilità molto bassa sulle opzioni Call ATM (17700), questo perchè il valore ATM reale sarebbe 17200, la curva Call andrebbe traslata verso sinistra dei punti del dividendo, come anche quella Put.

Fatta questa premessa affinchè la Options Strategy che si vuole costruire sia corretta è necessario allineare la moneyness ai dividendi. Per fare questo ci sono due modi che vengono illustrati di seguito: Il Put-Call Parity e l’inserimento dei Dividendi.

Put-Call Parity

In assenza di dividendi, al prezzo del sottostante (quindi valore ATM) la call e la put quotano lo stesso rischio, quindi lo stesso premio, ovvero la differenza tra il premio di una opzione call ed il premio di una opzione put è uguale alla differenza tra il prezzo attuale del sottostante ed il valore attuale dello strike price delle opzioni (tralasciando il valore marginale degli interessi sulla capitalizzazione).

Dato questo assioma, se si analizza la Options Chain alla scadenza successiva lo stacco del dividendo si nota come la parità di quotazione tra call e put non è sull’ATM ma più OTM verso il lato Put, questo perchè a quella scadenza il sottostante quoterà un prezzo inferiore a quello attuale.

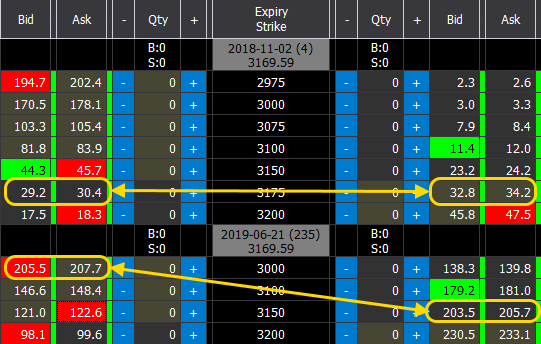

Scadenza senza Dividendo: il calcolo per giungere al valore esatto è fatto sullo strike ATM, 3175:

Call 3175: 29,2 + 30,4 / 2 = 29,8

Put 3175: 32,8 + 34,2 / 2 = 35,5

Sottostante = Strike + (Call – Put), quindi 3175 + (29,8 – 33,5) = 3171,30

Scadenza con Dividendo: il calcolo per giungere al valore esatto è fatto sullo strike ATM, 3150:

Call 3150: 121,0 + 122,6 / 2 = 121,8

Put 3150: 203,5 + 205,7 / 2 = 204,6

Sottostante = Strike + (Call – Put), quindi 3150 + (121,8 – 204,6) = 3067,20

Come potete vedere il prezzo riscontrato sulla seconda scadenza non corrisponde al prezzo del sottostante, questo proprio per l’effetto dei dividendi.

Il calcolo non può essere preciso al punto, sulla prima scadenza la differenza tra 3171,30 (ottenuto dal calcolo) e 3169,59 (valore effettivo) è dovuto al fatto che abbiamo tralasciato il valore marginale degli interessi sulla capitalizzazione e che come prezzo dell’opzione abbiamo utilizzato la media bid/ask mentre non è detto che il prezzo effettivo sia a metà.

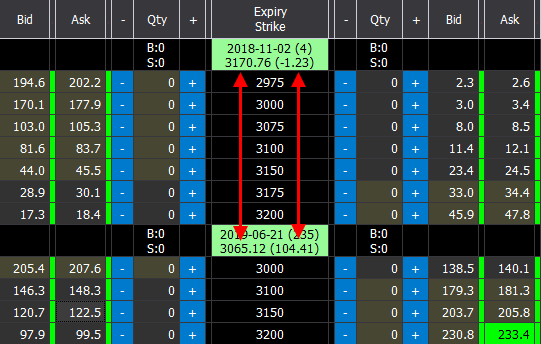

La funzione Put-Call Parity di beeTrader fa proprio questo calcolo, di continuo. Basta attivarla ed ecco che la cella della chain opzioni che indica il prezzo del sottostante si colora di verde (prezzi necessari al calcolo ricevuti, calcolo effettuato) o rosso (prezzi necessari al calcolo non ricevuti, calcolo non effettuato).

Viene mostrato il prezzo del sottostante effettivo per ogni data di scadenza delle opzioni e tra parentesi la differenza con il prezzo attuale del sottostante, che con approssimazione possiamo attribuire ai dividendi che verranno staccati entro quella data.

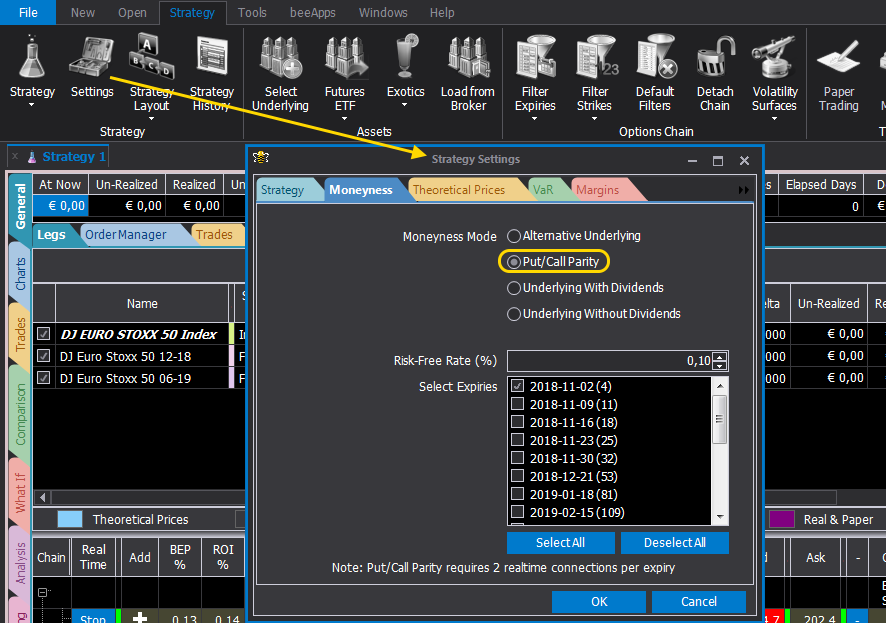

Per attivare la funzione Put-Call Parity è sufficiente selezionare questa voce nella scheda Moneyness nella finestra Strategy Settings.

Dividendi

L’inserimento dei dividendi risulta molto semplice. Dalla nella scheda Moneyness nella finestra Strategy Settings, una volta selezionato “Underlying With Dividends” (che è l’impostazione di default) cliccare sul pulsante Dividends ed inserire l’importo dei dividendi e la data.

Sapere quanto è l’ammontare dei dividendi può essere difficoltoso. Per gli stock questi sono pubblicati regolarmente sui siti dei rispettivi mercati d’appartenenza, mentre per gli indici si può usare la differenza di prezzo tra prezzo attuale del sottostante e future con prima scadenza successiva alla scadenza delle opzioni che interessano, oppure differenza di prezzo tra futures.

Quando nella Options Strategy sono stati inseriti i dividendi o attivata la put-call parity sul payoff appare l’indicazione del prezzo del sottostante a scadenza (diamante verde) oltre alla consueta indicazione del prezzo attuale del sottostante (pallino rosso).