Open Interest

beeTrader e gli Open Interest, ovvero dove le mani forti hanno piazzato i loro pilastri.

Cos’è l’Open Interest?

Semplicemente l’insieme dei contratti aperti, cioè ancora in essere, su opzioni Call e Put diversificati per Strike e per scadenza.

Sappiamo che per fare un qualunque contratto è necessaria la parte che compera ma anche quella che vende. Quando si sigla questo accordo ecco che 1 nuovo contratto si va ad aggiungere agli altri e sarà posizionato sulla serie, sullo strike e sulla scadenza con cui questo contratto si è concordato.

Quindi c’è una parte rialzista ed una controparte ribassista in ogni contratto sia in quello di serie Call che di serie Put. Quello che dobbiamo perciò sapere affinche ci dia delle indicazioni è che i contratti di Open Interest vanno considerati sempre come contratti VENDUTI.

Non perchè non ci siano i compratori che evidentemente sono in numero pari ai venditori ma perchè saranno solo i venditori ad entrara in difesa dello strike che non dovrà andare ITM. Come faranno dato che vogliono salvare il premio incassato? O rollando la posizione, cioè chiudendo il contratto e riaprendolo su uno strike più distante, oppure con grandi masse di denaro potrebberoo modificare il trend del sottostante.

Ecco perchè ci sono i supporti e le resistenze! Proprio perchè vengono difesi gli strike!

Serve anche per capire il trend di fondo: se sulla scadenza di fine hanno si vede che ci sono più Call che Put ecco che si può desumere che il trend di fondo atteso dagli investitori è RIBASSISTA dato che le Call le consideriamo vendute. NEUTRALE se le quantità sono simili e RIALZISTA, nel caso in cui siano presenti Più contratti PUT rispetto ai contratti Call.

Analizzandoli sugli indici hanno una valenza maggiore che sui singoli titoli anche se i titoli che compongono gli indici sono sufficientemente scambiati.

Istruzioni Open Interest

Il grafico dell’Open Interest è presente in beeTrader nella sezione dei grafici delle strategie in opzioni, dove si trova anche il grafico del Payoff.

I valori di Open Interest possono essere scaricati o aggiornati in due modi, facendo click con il tasto destro del mouse sul grafico e scegliendo la voce Aggiorna oppure scaricando le superfici di volatilità.

L’Open Interest fornisce una visione di come si sono posizionati i grandi investitori e, sapendo che non vorranno andare ITM, potrete fare la vostra analisi di trend.

E’ possibile disegnare l’Open Interest sovrapposto al grafico storico del sottostante nel grafico incrociato Vertical, usando il pulsante destro del mouse per attivarlo o disattivarlo, e vedere così come gli strike degli Open interest hanno funzionato da supporti e resistenze.

Le visualizzazioni disponibili sono di tre tipi: per strike, per scadenza ed Option Pain.

Per Strike

Se si seleziona la visualizzazione per strike, nel grafico vengono mostrati i valori di Open Interest raggruppati per strike. Nella parte inferiore del grafico è possibile scegliere quali dati visualizzare. Scegliendo “Tutte le scadenze” i valori visualizzati sono la somma degli Open Interest di tutte le scadenze disponibili che sono state selezionate dall’utente durante l’aggiornamento dei dati. Scegliendo una scadenza specifica, i valori visualizzati sono relativi alla sola scadenza selezionata.

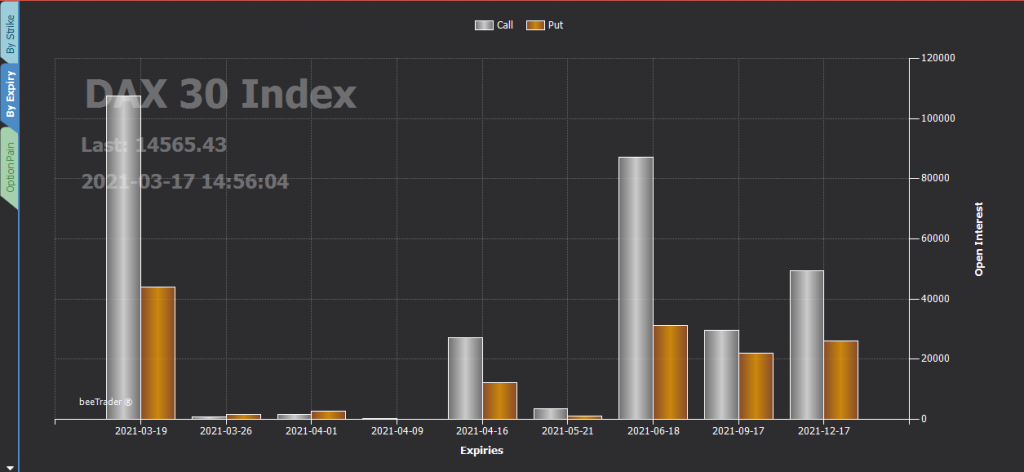

Per Scadenza

Se si seleziona la visualizzazione per scadenza, nel grafico vengono mostrati i valori di Open Interest raggruppati per scadenza, sommando i valori di tutti gli strike disponibili che sono stati selezionati dall’utente durante l’aggiornamento dei dati.

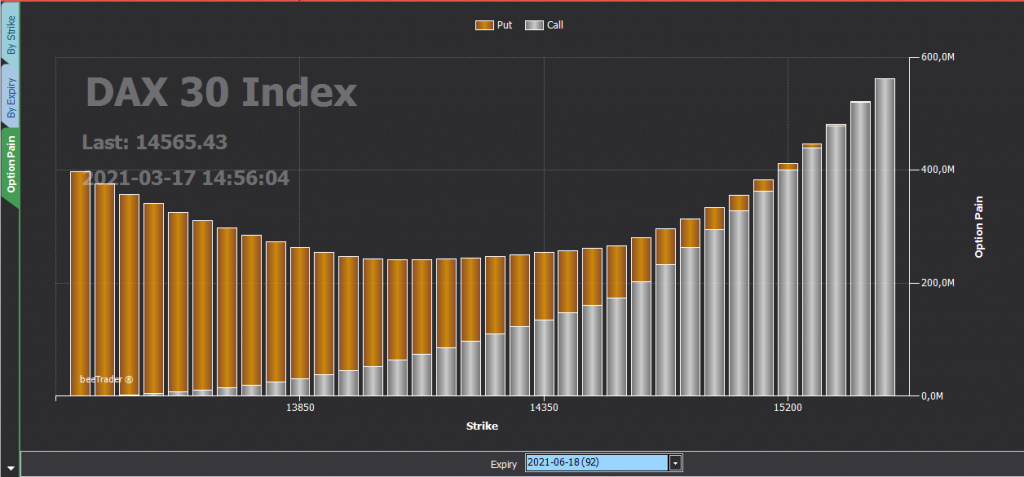

Option Pain

Una ultima visualizzazione è data dalla finestra Option Pain che calcola il punto in cui il sottostante (per la scadenza selezionata), provocherebbe meno “Pain”, cioè meno danni per i venditori. Quindi è un ottimo indicatore FORECAST che ci dice dove il sottostante potrebbe cadere alla data selezionata.

Put Call Ratio

Nel tab Put/Call Ratio possiamo visualizzare i valori di P/C Ratio per ogni scadenza. In questo caso la letteratura considera come attori del mercato coloro che hanno comperato i contratti presenti nell’open interest.

Il Put/Call Ratio è il rapporto tra l’Open Interest delle opzioni Put e quello delle opzioni Call.

Un valore maggiore di 1 indica un maggior numero di opzioni Put rispetto alle opzioni Call e può indicare un trend ribassista; al contrario, un Ratio inferiore a 1 può indicare un trend rialzista.

Per opzioni su azioni, dato che statisticamente vengono scambiati più contratti Call che Put, perchè i trader tendono ad essere rialzisti sui titoli, di norma viene considerato un valore di soglia di 0.7 al posto di 1 per indicare la direzione del trend.

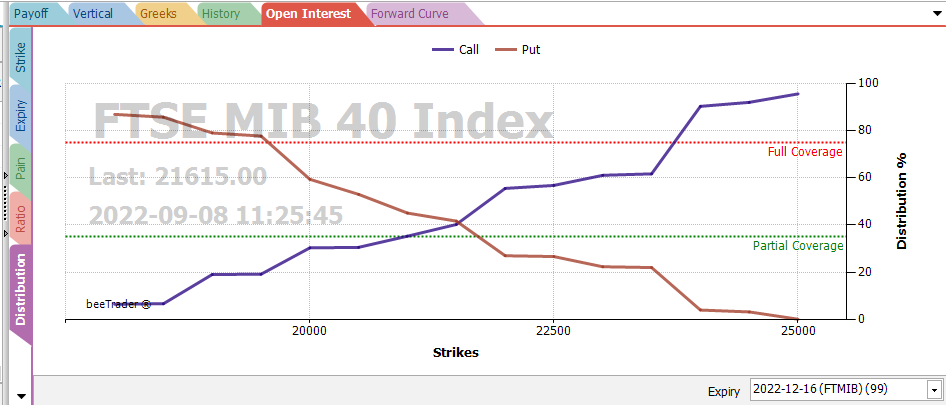

Funzione di Ripartizione

Il 24 gennaio del 2012 faceva la sua comparsa nella sezione “Diamo i Numeri” di PlayOptions, è stata alternativamente messa e tolta nelle varie versione dei nostri software.

Vengono considerati gli Open Interest di tutte le scadenze e di tutti gli strikes acquisiti dal mercato. Le Call formano delle barriere alla salita del prezzo opponendo quindi resistenza alla salita, metre le Put formano delle barriere alla discesa del prezzo costituendo quindi un supporto alla discesa.

La distribuzione cumulata rappresenta lo spazio dinamico entro cui il prezzo ha maggiore probabilità di movimento. In genere questo spazio si riduce attorno al valore corrente del sottostante e si allarga via via che ci si allontana dal last, disegnando in pratica l’area più probabile in cui cadrà il settlement.

Il punto d’incrocio delle linee Call e Put rappresenta il prezzo più conveniente ai venditori; il livello 35% indica il punto in cui vengono coperte le opzioni in base al loro delta; il livello 75% indica il valore in cui gli strikes sono praticamente coperti totalmente.

Esempio Concreto di costruzione e quindi di utilizzo

Seguite questo filmato per aiutarvi nella comprensione della spiegazione che segue.

Come è costruita la funzione di Ripartizione, chiamata anche Distribuzione.

Nel caso di voler ottenere una distribuzione su tutte le scadenze delle opzioni, si prendono in esame gli Open Interest di tutti gli strike delle opzioni Call e Put.

Per le Call, si costruisce una linea a partire dallo strike più basso (a sinistra nel grafico) andando verso valori di strike più alti (verso destra), calcolata sommando progressivamente tutti i valori di Open Interest che si trovano per ogni strike.

Per rendere più chiara la costruzione, è una linea con diversi punti, ed ogni punto che la costituisce corrisponde uno strike, ed il valore di questo punto è la somma dell’Open Interest dello stesso strike e degli Open Interest sugli strikes precedenti.

Per le Put, si fa la stessa cosa, ma si parte dallo strike più alto (a destra) e si va verso lo strike più basso (a sinistra).

Per poter confrontare le 2 linee Call e Put, è necessario trasformarle in valori percentuali, calcolati rispetto al loro valore massimo. Esempio, se le Call hanno come valore massimo 1 milione, e le Put valore massimo di 2 milioni, la linea della Call sarà trasformata divendo ogni valore per 1 milione ed il risultato moltiplicato per 100, mentre la linea delle Put sarà trasformata dividendo ogni valore per 2 milioni e moltiplicando il risultato per 100.

Così facendo abbiamo un grafico che ha per asse X gli strikes, per asse Y una distribuzione espressa in valore percentuale, e nel suo interno le due linee Call e Put.

Come si usa?

Considerate che le due linee non si incroceranno mai (o molto difficilmente lo faranno) al valore di 50%, perchè quando un operatore entra a mercato si discosta sempre dalle opzioni ATM, perchè queste hanno il 50% di probabilità di profitto.

Quindi il punto di incrocio sarà attorno a valori di 35%, dove già alcuni operatori molto cautelativi inizieranno a coprire le loro posizioni e mano a mano anche altri operatori lo faranno fino ad arrivare ad una copertura totale attorno al 75%.

Sapendo questo si segue esattamente quello che fanno gli operatori del mercato, e ci troveremo di conseguenza dalla parte giusta o comunque con una posizione coperta.

In concreto se vogliamo costruire uno Straddle ad una determinata scadenza faremo due verifiche:

costruiamo lo Straddle in paper, prendiamo nota dei breakeven e verifichiamo, leggendo nella parte inferiore del grafico di distribuzione dove si collocano i nostri due valori utilizzando come scelta delle scadenza, “Tutte le scadenze” e ci assicuriamo che rientrino almeno nei valori del 50% della linee Call e Put.

Fatta questa verifica, selezioniamo la nostra scadenza dello Straddle e controlliamo se ii BEP (breakeven points) cadono ancora nell’area oltre il 50%

Insomma, il Last si muoverà con sempre più probabilità dove è più alta la copertura, più alta sulle Call equivale ad una probabilità crescente che il titolo SCENDA ….e viceversa

Note

Al momento questa funzione NON è disponibile per Fideuram poichè questo servizio non fornisce i dati di Open Interest, mentre lo è su tutti gli altri broker, compreso Deribit che li fornisce su Bitcoin ed Ethereum.